Inhalt

Bei der fondsgebundenen Rentenversicherung ist der Name Programm: Die Vorsorgebeiträge werden in Investmentfonds angelegt. Je größer der Aktienanteil, desto höher die Renditechancen. Zwar steigt damit auch das Risiko von Kursschwankungen. „Ein Blick auf historische Wertentwicklungen zeigt, dass Kursverluste bei der für die Altersvorsorge typischen langen Laufzeiten in der Regel ausgeglichen werden“, sagt Miriam Michelsen, Leiterin Altersvorsorge und Krankenversicherung bei MLP.

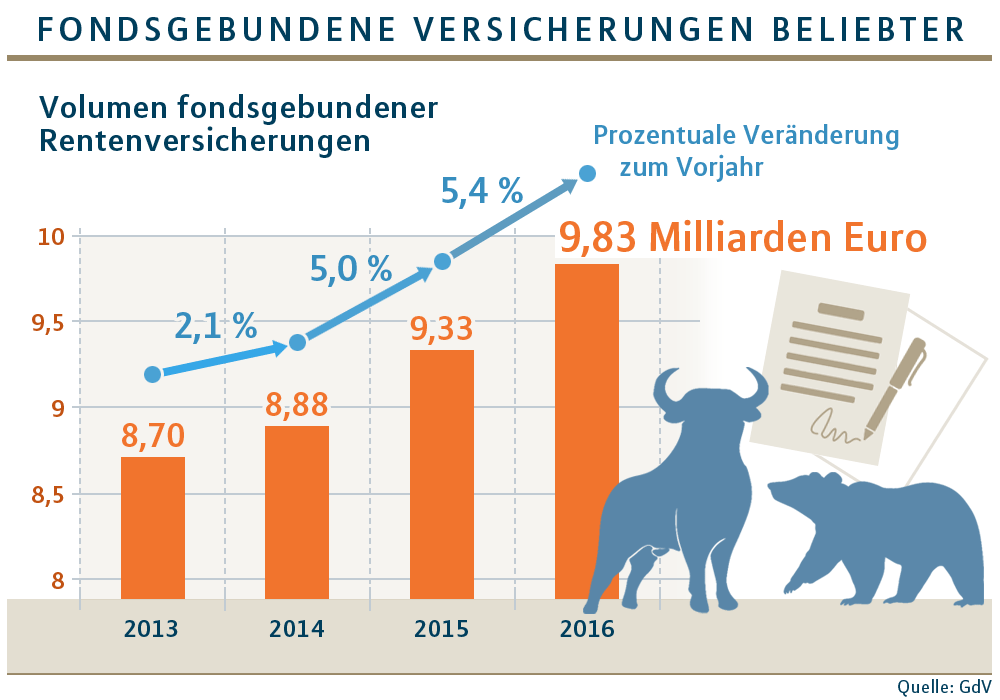

Aktuelle Studien zeigen, dass die Nachfrage nach Fondspolicen in den vergangenen Jahren deutlich gestiegen ist (siehe Infografik).

Das hat aber nicht alleine etwas mit dem anhaltenden Niedrigzinsumfeld zu tun, das den klassischen, garantieverzinsten Policen derzeit zu schaffen macht. Die fondsgebundene Variante hat, wie andere Altersvorsorge-Produkte, noch weitere, mitunter zu wenig bekannte Vorteile:

Während Anleger, die direkt in Aktienfonds sparen, Dividenden oder realisierte Kursgewinne beim Fondswechsel – Verkauf von Anteilen des bisherigen Fonds und Kauf des neuen – versteuern müssen, bleiben die Erträge bei einer fondsgebundenen Rentenversicherung in der Ansparphase steuerfrei. Der Zinseszinseffekt kommt dadurch voll zum Tragen. „Dieser Vorteil ist vielfach noch zu wenig bekannt“, sagt Miriam Michelsen.

Bei der Auszahlung erhalten die Versicherten zudem einen steuerlichen Bonus, wenn ihr Versicherungsvertrag mindestens zwölf Jahre lief und sie sich das Guthaben erst nach dem 62. Lebensjahr auszahlen lassen. In diesem Fall müssen sie nur die Hälfte der Erträge mit ihrem persönlichen Steuersatz versteuern. Dieser ist im Rentenalter meist deutlich niedriger als im Erwerbsleben. Wer statt einer Kapitalauszahlung eine lebenslange Rentenzahlung wählt, muss nur den vom Renteneintrittsalter abhängigen Ertragsanteil der monatlichen Zahlung mit seinem persönlichen Steuersatz ansetzen. Beginnen die Auszahlungen etwa mit 67, liegt der Anteil gerade einmal bei 17 Prozent.

Der Versicherungsschutz ist ein weiteres Argument für die fondsgebundene Rentenversicherung. „Die Menschen werden im Schnitt immer älter. Dabei unterschätzen viele ihren Bedarf nach finanzieller Absicherung. Genau hier greift die Versicherung: Bei Wahl einer Rentenzahlung fließen die Auszahlungen ab dem vereinbarten Rentenbeginn – und das lebenslang“, sagt Miriam Michelsen.

Je näher der Zeitpunkt des Rentenbeginns rückt, desto wichtiger ist es, das bereits erzielte Vertragsguthaben vor möglichen Kursverlusten zu schützen. Daher kann es sinnvoll sein, eine risikoreichere Anlageklasse wie Aktien durch risikoärmere Anlageklassen wie Anleihen zu ersetzen. Die entsprechenden Umschichtungen des Vertragsguthabens in risikoärmere Fonds übernimmt auf Wunsch der Versicherer für den Kunden. Dieser muss die Entwicklung an den Märkten also nicht selbst verfolgen, sondern kann das den Profis überlassen.

Alles unter der Lupe

"Die fondsgebundene Rentenversicherung bietet gewichtige Vorteile: Oftmals kommen diese in der öffentlichen Diskussion, die sich meist einseitig nur um Kosten dreht, nicht ausreichend vor“, sagt Michelsen. „Für eine fundierte Beurteilung ist aber beides zu betrachten.“ Die Experten bei MLP nehmen die Produkte in ihrem Partner- und Produktauswahlprozess natürlich genau unter die Lupe: Die Entscheidung für oder gegen ein Vorsorgeprodukt sollte nämlich nicht ausschließlich aufgrund der ausgewiesenen Kosten eines Tarifs getroffen werden, sondern auch auf Basis weiterer wichtiger Kriterien; dazu zählen ein passendes Chance-Risiko-Profil, gute Rendite-Chancen der Kapitalanlage und hohe Flexibilitäten vor bzw. zu Rentenbeginn. Zugleich ist der MLP Berater erster Ansprechpartner rund um die zusammen mit dem Kunden gefundene Produktlösung, aber vor allem für dessen gesamte Altersvorsorge.